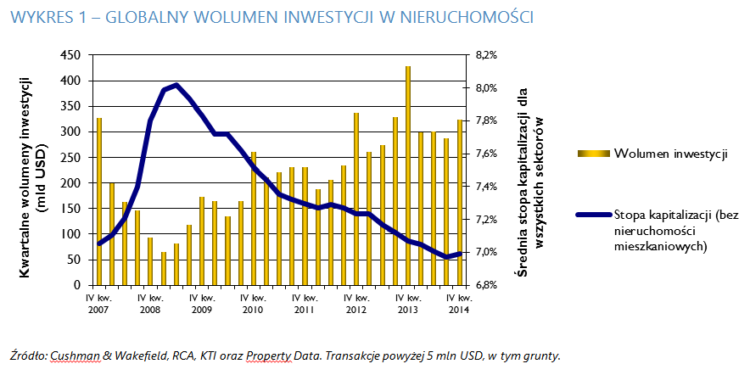

Według najnowszego badania opublikowanego dziś na targach MIPIM przez międzynarodową firmę doradczą Cushman & Wakefield globalny wolumen inwestycji w nieruchomości zmniejszył się w 2014 r. po raz pierwszy od pięciu lat o 6,3% i wyniósł 1,21 biliona USD.

Z corocznego raportu firmy Cushman & Wakefield dotyczącego rynków kapitałowych „Międzynarodowy Atlas Inwestycyjny” (International Investment Atlas) wynika, że za spadek obrotów odpowiada wyłącznie ograniczenie skali zakupu gruntów w Chinach. Jednak ze względu na dobre wskaźniki na większości rynków wolumen transakcji inwestycyjnych w 2015 r. może wzrosnąć o 11% do 1,34 biliona USD przy największym ożywieniu aktywności inwestorów w Europie i Stanach Zjednoczonych.

Nadmiar potencjału w niektórych segmentach rynku nieruchomości i zacieśnianie polityki należały do czynników kształtujących aktywność inwestorów i deweloperów w Chinach, jednak globalny wolumen inwestycji nieuwzględniający obrotu gruntami w tym kraju wzrósł w 2014 r. o 9%. Pomimo wprowadzenia tych i innych ograniczeń wartość obrotów w Azji wzrosła o 1%. Z kolei wzrosty inwestycji w nieruchomości w regionie Ameryki Północnej i Południowej oraz w Europie wyniosły odpowiednio 11,4% i 11,8%. Wartość transakcji inwestycyjnych w Europie byłaby znaczne wyższa, gdyby kurs dolara amerykańskiego był niższy.

David Hutchings, dyrektor działu strategii inwestycyjnych w regionie EMEA w firmie Cushman & Wakefield,powiedział: „Wzrost aktywności inwestycyjnej w 2014 r. był wyższy od przewidywanego w marcu rok temu, ale prognozy na bieżący rok są jeszcze bardziej optymistyczne ze względu na malejące ograniczenia na rynku. Poprawia się nie tylko płynność na światowych rynkach za sprawą niskich stóp procentowych i polityki luzowania ilościowego realizowanej na coraz większą skalę, lecz obserwujemy także pierwsze działania stymulacyjne wprowadzane przez Chiny, oznaki głębszych reform na kolejnych rynkach i poprawę na rynkach najmu w wielu krajach. Pomimo różnego rodzaju zagrożeń czynniki te wskazują na cykl wzrostowy na globalnym rynku nieruchomości”.

GŁÓWNE TRENDY NA RYNKACH NIERUCHOMOŚCI ŚWIATA:

· Wzrost popytu w skali globalnej. Wolumeny obrotów wzrosną dzięki coraz większej płynności i atrakcyjnym zwrotom z inwestycji, a inwestorzy zaczną interesować się także nowymi rynkami, nadal jednak koncentrując się na najlepszych;

· Rosną zagrożenia, ale obecne warunki sprzyjają rynkom nieruchomości. Pojawiają się różnego rodzaju zagrożenia, ale wskaźniki rynkowe poprawiają się dzięki wzrostowi popytu ze strony najemców i aktywności inwestycyjnej;

· Zmieniające się potrzeby czynnikiem stymulującym rynki najmu. Ze względu na zmieniające się sposoby wykorzystywania powierzchni będzie rósł popyt na nowe lokalizacje, obiekty o nowych parametrach, a także na całkowicie nowe subsektory nieruchomości. Niektórzy jednak stracą w wyniku tych zmian;

· Przywracanie równowagi. Utrzymuje się ryzyko bańki cenowej, ale zaczyna powracać równowaga na rynku przy coraz silniejszym globalnym popycie i zmniejszaniu się różnic pomiędzy trendami na rynkach najmu i inwestycyjnych;

· Większe zróżnicowanie celów inwestycyjnych. Inwestorzy nadal koncentrują się na głównych rynkach nieruchomości, ale ekspansja na nowe rynki otworzy przed nimi nowe możliwości. Towarzyszyć temu będzie selektywna zmiana podejścia niektórych rynków wschodzących.

Jan-Willem Bastijn, dyrektor działu rynków kapitałowych w regionie EMEA w firmie Cushman & Wakefield, powiedział: „Główne rynki nadal będą przyciągać inwestorów ze względu na wyższy poziom ryzyka na szczeblu globalnym i lokalnym. Jednak ze względu na poszukiwanie zysków i aktywów rośnie już zainteresowanie nowymi lokalizacjami, zarówno peryferyjnymi rynkami europejskimi, jak i miastami bez wyraźnie ukształtowanego centralnego obszaru biznesu oraz drugo- i trzeciorzędnymi w USA, a także nowymi sektorami w Azji. W 2015 r. zmiany idące w tym kierunku przyspieszą, a alternatywne sektory wejdą do nurtu głównego i większym zainteresowaniem będą się cieszyć ponownie rynki wschodzące – przynajmniej niektóre. Jednak inwestorzy powinni zwracać szczególną uwagę na najemców, ponieważ gdy bańka napędzana obecnymi stopami kapitalizacji i wyższą płynnością finansową zacznie się zmniejszać, zyski będą przynosić im te rynki i aktywa, które dostosowują się do zmieniających się potrzeb użytkowników”.

Warszawa zajmuje 19. miejsce w rankingu głównych miast pod względem wolumenu zagranicznych inwestycji w nieruchomości (wartość transakcji stolicy w 2014 r. wyniosła 2 mld USD).

Łukasz Lorencki, starszy konsultant w dziale rynków kapitałowych w firmie Cushman & Wakefield w Polsce, powiedział: „W ślad za wzrostem inwestycji w nieruchomości komercyjne w Europie rośnie również zainteresowanie polskim rynkiem. W ubiegłym roku aż 91% ogólnego wolumenu transakcji w Polsce przypadło na zagranicznych inwestorów i nic nie wskazuje, by w 2015 r. ten wskaźnik miał się zmniejszyć. Jednocześnie ze względu na osłabienie euro względem dolara rośnie aktywność amerykańskich inwestorów takich jak Starwood, nowy gracz na polskim rynku, który przejął portfel trzech nieruchomości biurowych Ghelamco w Warszawie i Katowicach oraz park biznesowy Quattro w Krakowie. W sektorze magazynowym z kolei dominowali Prologis, nabywca 3 atrakcyjnych nieruchomości, oraz Blackstone, który kupił 2 znaczące portfele parków magazynowo-logistycznych”.

Według autorów raportu wolumen transakcji inwestycyjnych na rynku nieruchomości handlowych w regionie EMEA wzrośnie w 2015 r. o 14,5% do 56,3 mld euro. Poprawia się struktura podaży aktywów, ale niewystarczająca ilość powierzchni wysokiej jakości będzie także w bieżącym roku czynnikiem hamującym wzrost aktywności na rynku.

Janice Stanton, starszy dyrektor zarządzający w grupie rynków kapitałowych firmy Cushman & Wakefield w USA, powiedziała: „W Stanach Zjednoczonych rynki najmu wolniej reagowały na działania stymulacyjne Fedu niż rynki inwestycyjne i finansowe, ale również na nich obserwujemy obecnie wzrost aktywności przy malejącej podaży i presji wzrostowej. Ponadto w wielu miastach i sektorach pojawiają się okazje deweloperskie. Początkowo aktywa typu core w miastach z dużymi węzłami komunikacyjnymi cieszyły się największą popularnością na rynku inwestycyjnym, ale później pojawiła się druga i trzecia fala inwestorów zainteresowanych ekspansją na tych super-rynkach, a także rynkami drugorzędnymi, większego ryzyka lub bez silnego centralnego obszaru biznesu”.

W 2015 r. wartość obrotów w Ameryce Północnej i Południowej znacząco wzrośnie, głównie za sprawą większej aktywności w USA, rosnących wartości wynikających z kompresji stóp kapitalizacji, a także wzrostu czynszów w przypadku Stanów Zjednoczonych. Prognozowany wzrost wolumenu transakcji inwestycyjnych może wynieść 15% w Ameryce Północnej i 8% w Ameryce Łacińskiej.

John Stinson, dyrektor działu rynków kapitałowych w regionie Azji i Pacyfiku firmy Cushman & Wakefield, powiedział: „Ogólnie rzecz biorąc popyt wśród inwestorów rośnie, do czego przyczynia się stopniowy wzrost czynszów na najważniejszych rynkach regionu takich jak Singapur i Tokio, a także dalszy rozwój rynków funduszy specjalizujących się w inwestowaniu w nieruchomości (REIT). Największy popyt na nieruchomości biurowe obserwuje się na głównych rynkach. Przewidujemy, że dalsze łagodzenie polityki pieniężnej w Chinach i Indiach zachęci inwestorów do większej aktywności w kolejnych miesiącach. Wartość inwestycji w bieżącym roku przekroczy poziom ubiegłoroczny, ale wzrost będzie zróżnicowany w poszczególnych krajach regionu. W związku z tym pojawią się różnorodne okazje inwestycyjne, w tym dla inwestorów na głównych rynkach takich jak Japonia i Singapur (z uwagi na wzrost czynszów) lub poszukujących zysków w Australii, a także na rynkach o potencjale wzrostu – przede wszystkim w Chinach i Indiach”.

W regionie Azji i Pacyfiku wolumen transakcji na rynku inwestycyjnym może wzrosnąć w bieżącym roku o 0-5% przy stabilizacji na rynkach sprzedaży gruntów i stopniowym wzroście zainteresowania wybudowaną powierzchnią komercyjną. Jednocześnie stopy kapitalizacji mogą się ponownie zmniejszyć ze względu na niskie stopy procentowe i rosnące czynsze.

Nadmiar potencjału w niektórych segmentach rynku nieruchomości i zacieśnianie polityki należały do czynników kształtujących aktywność inwestorów i deweloperów w Chinach, jednak globalny wolumen inwestycji nieuwzględniający obrotu gruntami w tym kraju wzrósł w 2014 r. o 9%. Pomimo wprowadzenia tych i innych ograniczeń wartość obrotów w Azji wzrosła o 1%. Z kolei wzrosty inwestycji w nieruchomości w regionie Ameryki Północnej i Południowej oraz w Europie wyniosły odpowiednio 11,4% i 11,8%. Wartość transakcji inwestycyjnych w Europie byłaby znaczne wyższa, gdyby kurs dolara amerykańskiego był niższy.

David Hutchings, dyrektor działu strategii inwestycyjnych w regionie EMEA w firmie Cushman & Wakefield,powiedział: „Wzrost aktywności inwestycyjnej w 2014 r. był wyższy od przewidywanego w marcu rok temu, ale prognozy na bieżący rok są jeszcze bardziej optymistyczne ze względu na malejące ograniczenia na rynku. Poprawia się nie tylko płynność na światowych rynkach za sprawą niskich stóp procentowych i polityki luzowania ilościowego realizowanej na coraz większą skalę, lecz obserwujemy także pierwsze działania stymulacyjne wprowadzane przez Chiny, oznaki głębszych reform na kolejnych rynkach i poprawę na rynkach najmu w wielu krajach. Pomimo różnego rodzaju zagrożeń czynniki te wskazują na cykl wzrostowy na globalnym rynku nieruchomości”.

GŁÓWNE TRENDY NA RYNKACH NIERUCHOMOŚCI ŚWIATA:

· Wzrost popytu w skali globalnej. Wolumeny obrotów wzrosną dzięki coraz większej płynności i atrakcyjnym zwrotom z inwestycji, a inwestorzy zaczną interesować się także nowymi rynkami, nadal jednak koncentrując się na najlepszych;

· Rosną zagrożenia, ale obecne warunki sprzyjają rynkom nieruchomości. Pojawiają się różnego rodzaju zagrożenia, ale wskaźniki rynkowe poprawiają się dzięki wzrostowi popytu ze strony najemców i aktywności inwestycyjnej;

· Zmieniające się potrzeby czynnikiem stymulującym rynki najmu. Ze względu na zmieniające się sposoby wykorzystywania powierzchni będzie rósł popyt na nowe lokalizacje, obiekty o nowych parametrach, a także na całkowicie nowe subsektory nieruchomości. Niektórzy jednak stracą w wyniku tych zmian;

· Przywracanie równowagi. Utrzymuje się ryzyko bańki cenowej, ale zaczyna powracać równowaga na rynku przy coraz silniejszym globalnym popycie i zmniejszaniu się różnic pomiędzy trendami na rynkach najmu i inwestycyjnych;

· Większe zróżnicowanie celów inwestycyjnych. Inwestorzy nadal koncentrują się na głównych rynkach nieruchomości, ale ekspansja na nowe rynki otworzy przed nimi nowe możliwości. Towarzyszyć temu będzie selektywna zmiana podejścia niektórych rynków wschodzących.

Jan-Willem Bastijn, dyrektor działu rynków kapitałowych w regionie EMEA w firmie Cushman & Wakefield, powiedział: „Główne rynki nadal będą przyciągać inwestorów ze względu na wyższy poziom ryzyka na szczeblu globalnym i lokalnym. Jednak ze względu na poszukiwanie zysków i aktywów rośnie już zainteresowanie nowymi lokalizacjami, zarówno peryferyjnymi rynkami europejskimi, jak i miastami bez wyraźnie ukształtowanego centralnego obszaru biznesu oraz drugo- i trzeciorzędnymi w USA, a także nowymi sektorami w Azji. W 2015 r. zmiany idące w tym kierunku przyspieszą, a alternatywne sektory wejdą do nurtu głównego i większym zainteresowaniem będą się cieszyć ponownie rynki wschodzące – przynajmniej niektóre. Jednak inwestorzy powinni zwracać szczególną uwagę na najemców, ponieważ gdy bańka napędzana obecnymi stopami kapitalizacji i wyższą płynnością finansową zacznie się zmniejszać, zyski będą przynosić im te rynki i aktywa, które dostosowują się do zmieniających się potrzeb użytkowników”.

Warszawa zajmuje 19. miejsce w rankingu głównych miast pod względem wolumenu zagranicznych inwestycji w nieruchomości (wartość transakcji stolicy w 2014 r. wyniosła 2 mld USD).

Łukasz Lorencki, starszy konsultant w dziale rynków kapitałowych w firmie Cushman & Wakefield w Polsce, powiedział: „W ślad za wzrostem inwestycji w nieruchomości komercyjne w Europie rośnie również zainteresowanie polskim rynkiem. W ubiegłym roku aż 91% ogólnego wolumenu transakcji w Polsce przypadło na zagranicznych inwestorów i nic nie wskazuje, by w 2015 r. ten wskaźnik miał się zmniejszyć. Jednocześnie ze względu na osłabienie euro względem dolara rośnie aktywność amerykańskich inwestorów takich jak Starwood, nowy gracz na polskim rynku, który przejął portfel trzech nieruchomości biurowych Ghelamco w Warszawie i Katowicach oraz park biznesowy Quattro w Krakowie. W sektorze magazynowym z kolei dominowali Prologis, nabywca 3 atrakcyjnych nieruchomości, oraz Blackstone, który kupił 2 znaczące portfele parków magazynowo-logistycznych”.

Według autorów raportu wolumen transakcji inwestycyjnych na rynku nieruchomości handlowych w regionie EMEA wzrośnie w 2015 r. o 14,5% do 56,3 mld euro. Poprawia się struktura podaży aktywów, ale niewystarczająca ilość powierzchni wysokiej jakości będzie także w bieżącym roku czynnikiem hamującym wzrost aktywności na rynku.

Janice Stanton, starszy dyrektor zarządzający w grupie rynków kapitałowych firmy Cushman & Wakefield w USA, powiedziała: „W Stanach Zjednoczonych rynki najmu wolniej reagowały na działania stymulacyjne Fedu niż rynki inwestycyjne i finansowe, ale również na nich obserwujemy obecnie wzrost aktywności przy malejącej podaży i presji wzrostowej. Ponadto w wielu miastach i sektorach pojawiają się okazje deweloperskie. Początkowo aktywa typu core w miastach z dużymi węzłami komunikacyjnymi cieszyły się największą popularnością na rynku inwestycyjnym, ale później pojawiła się druga i trzecia fala inwestorów zainteresowanych ekspansją na tych super-rynkach, a także rynkami drugorzędnymi, większego ryzyka lub bez silnego centralnego obszaru biznesu”.

W 2015 r. wartość obrotów w Ameryce Północnej i Południowej znacząco wzrośnie, głównie za sprawą większej aktywności w USA, rosnących wartości wynikających z kompresji stóp kapitalizacji, a także wzrostu czynszów w przypadku Stanów Zjednoczonych. Prognozowany wzrost wolumenu transakcji inwestycyjnych może wynieść 15% w Ameryce Północnej i 8% w Ameryce Łacińskiej.

John Stinson, dyrektor działu rynków kapitałowych w regionie Azji i Pacyfiku firmy Cushman & Wakefield, powiedział: „Ogólnie rzecz biorąc popyt wśród inwestorów rośnie, do czego przyczynia się stopniowy wzrost czynszów na najważniejszych rynkach regionu takich jak Singapur i Tokio, a także dalszy rozwój rynków funduszy specjalizujących się w inwestowaniu w nieruchomości (REIT). Największy popyt na nieruchomości biurowe obserwuje się na głównych rynkach. Przewidujemy, że dalsze łagodzenie polityki pieniężnej w Chinach i Indiach zachęci inwestorów do większej aktywności w kolejnych miesiącach. Wartość inwestycji w bieżącym roku przekroczy poziom ubiegłoroczny, ale wzrost będzie zróżnicowany w poszczególnych krajach regionu. W związku z tym pojawią się różnorodne okazje inwestycyjne, w tym dla inwestorów na głównych rynkach takich jak Japonia i Singapur (z uwagi na wzrost czynszów) lub poszukujących zysków w Australii, a także na rynkach o potencjale wzrostu – przede wszystkim w Chinach i Indiach”.

W regionie Azji i Pacyfiku wolumen transakcji na rynku inwestycyjnym może wzrosnąć w bieżącym roku o 0-5% przy stabilizacji na rynkach sprzedaży gruntów i stopniowym wzroście zainteresowania wybudowaną powierzchnią komercyjną. Jednocześnie stopy kapitalizacji mogą się ponownie zmniejszyć ze względu na niskie stopy procentowe i rosnące czynsze.